���w���̕ԍϕ��@�ɂ���

���w���̕ԍϕ��@�ɂ���

���w���̕ԍϕ��@�ł����A���{�w���x���@�\���w�肵���ԍϕ��@�ʂ�ԍς���A����1���~�`3���~�̕ԍς�14�N�`20�N�����邱�ƂɂȂ�܂��B�ʏ�ʂ�̕ԍςł́A�����w�肳�ꂽ�ԍϊz��14�N�`20�N�������邱�ƂɂȂ�܂��B

�����a�C�ɂȂ��������������莸�Ƃ�����玙�x�ɂ��Ƃ��Ă���ȂǁA�ꎞ�I�Ɏ������r�₦�ĕԍςł��Ȃ��Ȃ������͕ԍϊ��Ԃ̗P�\��\�����܂��B�����\�������1�N�Ԃ͕ԍς��X�g�b�v���A���̊��Ԃ͗������������܂���B�u���b�N���X�g���ڂ�܂���B

���̂悤�ɒ�E�ɏA���Ė����ԍς��A�����ꎞ�I�ȕԍς��ł��Ȃ��Ȃ������͗P�\�\�������Đ����𗧂Ē����A���A����܂��R�c�R�c�ԍς���A�Ƃ����̂��ʏ�̕��@�ł��B�ԍϊ��Ԃ̗P�\�ɂ��Ĉȉ����������������B

���w���Ԃ��Ȃ����ǂ�����H3�̋~�ϐ��x�Ƒ��k��ɂ���

���w���͋@�֕ۏɂ��Ă�����͕ۏؗ����������܂����A����ɂ��Ă�����͗������������܂��B�����͕ԍϊ��Ԃ�������Β����قǑ����������鐫��������܂��B�ۏؗ����ԍϊ��Ԃ�Z�k����A���̕����ώ��ɖ߂��Ă��܂��B�悤�͓��{�w���x���@�\���w�肵�Ă���ԍϊ��Ԓʂ�ԍς�������A�{�[�i�X�����������Ȃǂ��܂߂ɌJ��グ�ԍς������������ɕԍςł��܂��B

�ݗ^�^���w���ɂ͈ȉ���4�p�^�[��������܂��B

- ����i�l�I�ۏj

- ����i�@�֕ۏj

- ����i�l�I�ۏj

- ����i�@�֕ۏj

���̒��ŌJ��グ�ԍς����ĕԍϊ��Ԃ�Z�k���Ă��A�x�����z���ς��Ȃ��̂͑���i�l�I�ۏj�����ł��B�J��グ�ԍς��悤���ʏ�ʂ�̕ԍϊ��Ԓʂ�ԍς��悤���A�x�����z�͓����ƂȂ�܂��B

�Ȃ����Ƃ����ƁA����͖������ł����A�l�I�ۏ͘A�ѕۏؐl��t�������ɕۏؗ���Ȃ��Ă悢�i�����{�l���ԍς�ӂ������͘A�ѕۏؐl�������������j���x�ł��̂ŁA�ۏؗ����������܂���B�������ŕۏؗ���������Ȃ����߁A�J��グ�ԍς��悤�����ʂ͂���܂���B

����i�l�I�ۏj�ɂ��Ă͑������ς�������ΌJ��グ�ԍς���悢�ł����A�����łȂ���Βʏ�ʂ�ԍς��Ă����Ƃ悢�ł��B

�c���3�ɂ��ẮA�J��グ�ԍς���ƁA���̕��x�������z�����Ȃ����邱�Ƃ��ł��܂��B����i�@�֕ۏj�ɂ��Ă͕ۏؗ��������ԍϊ��Ԃ�Z�k����Ε������ƂɂȂ�܂��B

�@�֕ۏ̕ۏؗ������炩����H�J��グ�ԍς���ƕۏؗ��͂ǂ̂��炢�����H

����i�l�I�ۏj�ɂ��ẮA�ۏؗ��͔������܂��A�����͔������܂��B����̗����͏��3���ƂȂ�܂��B���̗�������������̂ŁA��͂�ł��邾���������ς��邱�Ƃ��D�܂����ł��B

���w���̗��q�i�����j���Ăǂ̂��炢�H�ŋ߂̓����ɂ���

����i�@�֕ۏj�ɂ��Ă͗������ۏؗ����������܂��B����ɂ��Ă͓��Ƀ{�[�i�X�����������ȂnjJ��グ�ԍς��邱�Ƃ��D�܂����ł��B

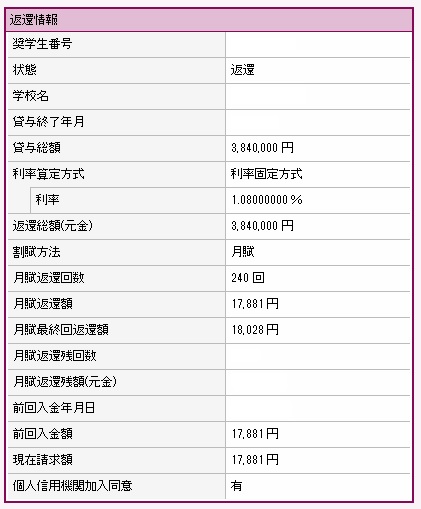

���ۂɎ��̎ؓ��P�[�X�ŏЉ��ƁA���͑���i�N1.08%�@�Œ�j�ŋ@�֕ۏ���܂����B���z8���~��4�N�ԁi48�����j��܂����B

�ݗ^���z384���~�i�����ۏؗ���206,976 �~�j�ł��B�����ԍϊ��Ԓʂ�ɂ����ԍς�����4,291,587�~�i�������������̓g�[�^����45,1587�~�j�ł��B

���Ԋ҃V���~���[�V�����@JASOO

��������͑��Ƃ��Ă���10������ԍς��X�^�[�g���A�����5�N�ԂŊ��ς��܂����B���̂���3�N�Ԃ͕ԍϊ��Ԃ̗P�\���g�����̊ԗ����͊��S�ɃX�g�b�v���Ă��܂����B

���ʓI�ɕۏؗ���15���~�͊��ώ��ɕ����߂��ɂȂ�i�����ɐU�荞�܂�܂����j�A���ۂɗ��������������̂�2�N�Ԃ����ł��B���{���傫�����͂����Ɨ������X�g�b�v���āA200���~���炢�J��グ�ԍς��Ă���P�\���Ԃ��I�������̂ł������������͐����~���x�ł��B

������w�肳�ꂽ�ԍϊ��Ԓʂ�ɕԍς��Ă���ƕۏؗ��Ɨ��������Ńg�[�^��658,563�~�������Ă��܂����B�����啝�ɗ}���邱�Ƃ��ł��܂����B

�J��グ�ԍςɂ͂��̂悤�Ȍ��ʂ�����܂��B���ɌJ��グ�ԍς����p���Ă݂�Ƃ悢�ł��B�J��グ�ԍς̕��@�ɂ��Ă͈ȉ����������������B

���w���J��グ�ԍςœ�����P�[�X�Ƒ�����P�[�X�ɂ���

�X�J���l�b�gPS�����p����

�J��グ�ԍς���ɂ����̎����̏��w���̏𐳂����c�����Ă��Ȃ��Ƃł��܂���B���Ƃ��Α���Ȃ̂�����Ȃ̂��A�@�֕ۏ��l�I�ۏ��A�c���͂����炩�A�����͂����炩�ȂǁB

�����͏��w���Ԋґ��k�Z���^�[�ɓd�b�����Ă������Ă��炦�܂��B�ȉ����d�b�ԍ��ƂȂ�܂��B

���w���Ԋґ��k�Z���^�[�d�b�F0570�]666�]301�i�i�r�_�C�����j

���j�`���j�F8��30���`20��00���i�y���j���E�N���N�n�������j

���Ƃ̓X�J���l�b�g�p�[�\�i���ɓo�^���Ă����ƃl�b�g��Ń��A���^�C���ō��̕Ԋҏ�Ԃ�c���ł���悤�ɂȂ�܂��B�X�J���l�b�gPS�Ƃ͓��{�w���x���@�\�����w�����Ǘ�����V�X�e���ŁA�����ŗ��p�ł��A�Ԋҏ₻�̑��J��グ�ԍςȂǂ��\�ł��B

�ȉ��̂悤�ɁA�}�C�y�[�W�ƂȂ�܂��B

���Ƃ��Ύc���͂�����Ƃ����Ɖ���̕ԍςŊ��ς���Ƃ������͂�����Ƃ��ۏؐ��x�͂ǂ����I�Ƃ��킩��܂��B���ꂪ�킩��A���̎����̒����̏�Ԃƌ����킹�āA�����̂Ȃ��͈͂ŌJ��グ�ԍς��Ă������Ƃ��ł��܂��B�J��グ�ԍϕ��͗����Ɉ������Ƃ��ƂȂ�܂��B

���A���^�C���Ńl�b�g����c���ł��A�ǂ�ǂ�c���������Ă����̂ŁA�����鉻�ł��āA�ԍςɂƂĂ����ɗ����܂��B�ȉ����X�J���l�b�gPS�̗��p���@�Ɠo�^���@�ƂȂ�܂��B

�X�J���l�b�g�p�[�\�i�����p���Č����ԍς�����@�ɂ���

���Ȕj�Y������

�O�q�����ʂ�A�Z���I�ɕԍς��ł��Ȃ��P�[�X�ł͕ԍϊ��Ԃ̗P�\�𗘗p����Εԍς�1�N�Ԏ~�߂邱�Ƃ��ł��܂��B�����ł͂Ȃ��A�����I�ɕԍς̖ړr�������Ȃ��P�[�X�ł��B���Ƃ��Ύ���O�ʊw�̎�����w�ɒʂ��A���ƌ�ɒ�E�ɏA�����A���������肵�Ȃ��P�[�X�Ȃǂł��B

���{�w���x���@�\�̏��w�����Ə��ɂȂ�P�[�X�ł����u�{�l�����S�����P�[�X�v���u�{�l���d�����a�C�����������A���S�ɓ����Ȃ��Ȃ����P�[�X�v��2�ƂȂ�܂��B

����ɂ͊Y�����Ȃ����ǁA����ԍς̖ړr�������Ȃ��ꍇ�͎��Ȕj�Y��1�̎�i�ƂȂ�܂��B

���Ȕj�Y�Ƃ͍�������Y�����ׂč��҂ɍ����o������ɁA����܂ł̎؋���S�z�Ə����Ă��炤�葱���ł��B�����̐����ɕK�v��99���~�ȉ��̌����Ɛ������i�e���r��①�ɂ����@��x�b�h��①�ɂ�X�}�[�g�t�H���Ȃǁj�͎茳�Ɏc�����Ƃ��ł��܂��B

���w�������Ȕj�Y���邱�Ƃ��\�ł��B���w�������Ȕj�Y�����Ŗ��ɂȂ�̂��A�u�l�I�ۏv���u�@�֕ۏv�ǂ����I���������ł��B

�l�I�ۏ�I���́A�ۏؗ���Ȃ��ł悢����ɖ{�l���ԍς�ӂ������͘A�ѕۏؐl�ƕۏؐl������������鐧�x�ł�����A���Ȕj�Y������Ɩ{�l�������Ă��Ȃ����̏��w���̐����͘A�ѕۏؐl�Ɍ������܂��B�A�ѕۏؐl�������Ȃ��ƂȂ�ƕۏؐl�ɐ������y�т܂��B

�@�֕ۏɂ��Ă�����͎��Ȕj�Y������ƕۏ؉�Ђ�����������ďI���ł��B���͋N���܂���B

���Ȕj�Y�������Ŏ������ǂ����I�������̂��m�F���Ă����K�v������܂��B

�������ۂɏ��w����ԍς��Ďv��������

���w���̕ԍς͔��ɋꂵ�������ł��B���͑����384���~�ł����B����������܂������ۏؗ����������ς����略���߂������ƒm���Ă����̂ŁA�ߖ��𑗂�A�ł��邾���������ς���悤�S�|���܂����B

���̂������ŋ��͂ƂĂ������ł��B�z�ʂɑ���7���`8��������ƂȂ�܂��B�z�ʂɑ��ĎЉ�ی���������N���⏊���ł�Z���łȂǂ��T�����ꂽ���z������ƂȂ�̂ł��B���Ƃ��A�������z�ʂ�22���~�̐l��17��6000�~�i��8���j������ɂȂ�܂��B

���͈�l��炵�����Ă��܂�������A���̎���̒��Ő������Ă����Ȃ��Ƃ����܂���B�ƒ���������A���M�������A�H�������A�C���^�[�l�b�g�オ������A���ݑオ������A�ߕ��オ������A�g�ѓd�b��Ȃǂ�������܂��B��������13���~�`15���~�͌��������Ă����Ǝv���܂��B

����Ɋ������Ղ̔�p������������A�Ɠd����Ăɉ�ꂽ��i�Ɠd�͔����ւ��鎞���������Ȃ̂Ŏ����͈�Ăɂ���Ă��܂��j�A�X�[�c��V���������K�v����������ƒ��̍X�V����������A�Ƃɂ���������������܂��B

���̎c�������z�ł���ɖ������w����ԍς��Ȃ��Ƃ����Ȃ��̂ł��B3��ȏ�̑ؔ[�Ńu���b�N���X�g����ł��B�u���b�N���X�g���肷��Ɗ��ς܂ł����ƃN���W�b�g�J�[�h�����ĂȂ��ł����A�����ԃ��[����Z��[�����g�߂܂���B�C�O���s�⌋�������ɉe�����o�܂��B�ؔ[�͂ł��Ȃ���Ԃł��B

��l��炵���Ɩ{���ɃM���M���̐����ŁA���w���̕ԍς�14�N�`20�N�ł�����A���̊��Ԃ����Ɩ������z��������������Ƃ���Ă����̂ł��B�Ƃɂ���7����12���̃{�[�i�X���g���ČJ�グ�ԍς���Ƃ����̂��A�B��̕��@�ł��B

���͂���ł͖���������Ǝv���A�����ɕԍϊ��Ԃ̗P�\���g���A�����ƕԍς��X�g�b�v�����A���̊ԂɃR�c�R�c�ƒ������܂����B�ŏ���3�N�͒�����ŐR���ɒʂ����̂ŁA���̎���200���~�������A�J��グ�ԍς��܂����B�Ƃɂ������{������Ɨ������C�ɂȂ�Ȃ��Ȃ�̂ŁA���Ƃ͎c���2�N�ł��ׂČJ��グ�ԍς��Ċ��ς��邱�Ƃ��ł��܂����B

�����͂ƂĂ��������A�Ȃ��Ȃ��V�тɏo������݉�ɎQ��������͂ł��܂���ł����B���l�����܂���ł����B�����炭���l������Ă�����A5�N�ł̊��ς͖����������Ǝv���܂��B���R�ԂȂ�Ď��Ă�킯������܂���B

����5�N�ԂŁu�����܂ł��đ�w�ɍs���Ӗ��������̂��ȁv�Ƃ����v�������ɋ����Ȃ�܂����i�������呲�Ƃ����������͎�ɂ����̂ŁA���̃����b�g�͏A�E�����₻�̑����^�ɔ��f����₷���ł��j�B

���w����ԍς����Łu���ƕ�炵���v�u��l��炵���v�ŕԍσX�s�[�h�͑S���قȂ�܂��B��͂���ƕ�炵�͍ŋ��ł��B�~��������ƒ������M����H���������Ȃ��ł����Ɠd�Ƌ�����낦��K�v������܂���B�Ƃɂ����炩���������Ă���l�������āA���肪�قڊہX�����ł����Ԃł��B���ƕ�炵�ł�����ԍσX�^�[�g���Ă���3�N�ȓ��̊��ς��\���Ǝv���܂��B�����ƕ�炵�̕��͂��̎��������Ăǂ�ǂ�J��グ�ԍς��Ă����������悢��������܂���B

��l��炵���ƁA���Ȃ茵�����ł��B�����L�c�L�c�ł��B���Ƃ���22�ɑ��Ƃ���10������ԍσX�^�[�g���āA5�N��̃A���T�[����ɓ����Ă���ƁA���悢�挋�����l�����������Ǝv���܂��B�������������ɏ��w�����c���Ă���ƁA���������ɉe�����o�܂��B

�q�����ł���ƁA�q�ǂ��̋���������܂��B��w�ɒʂ킹��ꍇ�A���Z3�N��1�������w1�N��4���ɂ����āA���i1�Z�邽�т�3��5��~�j�Ɠ��w���i��30���j�ƑO�����Ɨ����i��30���`50���j�͎��������ŗp�ӂ��Ȃ��Ƃ����܂��A����ɂ�100���~�߂�������܂��B����͏��w���ł͂܂��Ȃ��Ȃ������ƂȂ�܂��B

�e�ł������w���̕ԍς𑱂��Ă�����i22�ɑ��Ƃ��ĕԍϊ��Ԓʂ�20�N�ԍς��Ă���Ɗ��ς���̂�42�ł��j�A����ƍŋߊ��ς�������ŁA���������������̗p�ӂ��\�ł��傤���H

���R�����O�ɏ��w���̂��Ƃ�`���邱�ƂɂȂ�܂����A���܂�ɑ��z�̏��w�����c���Ă���ƁA������̗������Ȃ��\��������܂��B�����ɂ��e�����Ă���̂ł��B

���

���w�����x������ǂ����Ă����悢���A�l���Ă݂܂����B�ᔻ���邾���ł͎��肪�Ȃ��̂ŁB���̒�Ă͈ȉ��̒ʂ�ł��B

- �ݗ^�^���w�������S�ɔp�~����

- �K�v�Ȑl�ނɂ͋��t�^���w�����g��

- �ʖ��̐V�K��t���~

�؋��͑���̐E�Ƃ��݂āA�S�ۂ��Ƃ��āA���肪�ǂ̂��炢�̊z�Ȃ�ԍςł����������f���đ݂����̂ł��B���������̘b�ł����A���Ԃ�m��Ȃ��i�܂��Љ�l�o�����Ȃ��̂œ��R�ł��j�A�����ǂ̒��x�҂��̂����킩��Ȃ��w���Ɏ؋��������Ă͂����Ȃ��Ǝv���܂��B���܂�ɖ����߂�����ł��B��w�������̑ݗ^�^���w�����A���N�������āA�p�~���܂��B���Z�������̏��w���͂��������w������̂ŊW���܂���B

�������邱�ƂŁA��w�́u���������ŏ������̂ł���l�v�����̏ꏊ�ƂȂ�܂��B���w�܂ł͋`������ł����A��w�͂����ł͂���܂���B�������Ȏq���������Ă����ꏊ�ł͂Ȃ��ł��B

�C�O�ł́A�i�w���͍����ł����A���ނ���l���������߁A��w�𑲋Ƃ���l�͂�����������܂���B

�����āA�Ⴆ�Εٌ�m����Ƃ��A����҂���Ƃ��A�����҂���Ƃ��A���������������l�ނ����̒��x�~�����Ƃ����l��������Ȃ�A���̕��͋��t�^���w���őΉ����܂��B�T���ł͂Ȃ����Ǖ����ł���w���͋��t�^���w���ɂȂ�܂��B

������������O�̎Љ�ɂȂ�܂��B��Ƃ͂ǂ̂悤�ɐl�ނ̊m�ۂ�����悢�̂��ł����A����͊�Ƒ��̓w�͂Ƃ��������悤������܂��A���݂͒ʖ����x�ɂ���āA�ʐڊ������肪���{�l�Ȃ̂��O���l�Ȃ̂��킩��Ȃ��悤�ɂȂ��Ă��܂��B

����̓n�b�L�����������悢�ł��B��ƂɂƂ��č̗p�����ŏd�v�ȏ����ł��B������������O�̎Љ�ɂȂ������ɔ��f�ޗ��͂P�ł����₵�����͂��ł��B�Ⴆ�Γ��{�l���C�O�ɈڏZ�������ɁA���{�l�Ƃ����]���Œ��݂����邩�Ƃ��A�T�[�r�X�����邩�Ƃ����f����܂��B����͓��R�̂��Ƃ��Ǝv���܂��B

��́A������������O�̎Љ�ɂȂ��āA�����͒Ⴂ�܂܂���Ȃ����A�Ƃ����ӌ��ɑ��Ắu���̋K�͂̂����Ђ́A���v���z�����߂鎞�͏]�ƈ��S���̍��ӂ��K�v�ł���v�Ƃ����@�������܂��B���{�͂��̂Â���ŊO�����҂��ŐH�ƃG�l���M�[���܂��Ȃ��Ă������ŁA������l��l�̌���ł̋Εׂ��⒚�J��������ꂽ���m���C�O������v������悤�ł��B����ɂ�����n���ėǂ��l�ނ��W�܂��Ă��邱�Ƃ��厖�Ȃ̂ŁA����I�ł͂Ȃ��A�b�������ŋ��������߂�Ƃ����@�������܂��B

�o�c�ґ��Ƃ��Ă��A���݂̏]�ƈ����ǂ������������𑗂��Ă���̂����ꂪ�Ⴄ���߂킩��Ȃ��Ǝv���̂ŁA�o�c�҂ƌ���̒��i�H�꒷�݂����Ȃ��l�B�j���W�܂��ċ����ɂ��Ęb�������Ƃ������`�ł��B����ŁA�ӌ��������Ă���̂ŁA���ꂪ���f�ޗ��ƂȂ�܂��B

�ܘ_�A�E�N���C�i�����{���{�̃G�l���M�[����̓x�d�Ȃ鎸�s�ɂ���āA�d�C�オ�������Ă��āA��Ђ��������͂��Ȃ̂ŁA�����ȒP�ɋ������オ��Ƃ͎v���܂��B

���̓��{�ɕK�v�Ȃ��Ƃ́H

�U�b�N���Ƃł������̓��{�ɕK�v�Ȃ��Ƃɂ��čl���Ă݂�ƁA�ȉ��̓_���d�v���ȂƎv���܂��B

�@�����ȋ����̏��݂���

�A�g�̏�ɂ����������i�J�b�g�ł��鏊�̓J�b�g����j

�B�K���ȍ�������i�ŋ��̎�ނ�c�����ēK�ɍs���j

�Ⴆ��youtuber�Ƃ����l�������ꎞ���b��ɂȂ�܂����B�ނ�̓��W���[�ȑ��݂Ƃ͌����Ȃ���������܂��A�p�b�Ɛ��ɏo�Ă��Ĉ�萔�̎x�����W�߂鑶�݂ƂȂ�܂����B

Google���ނ��l��l�ɕt��������ŕt���Y���ăv���f���[�X�������Ƃ����Ƃ��������킯�ł͂Ȃ��AGoogle����������Ƃ͓K���ɕ]��������i�����ɋ������ł���ꏊ�j����������ŁA����Ă������̂͂��ꂼ��X�̓w�͂Ȃ킯�ł��B�f������l�������グ���Ƃ�������Ǝv���܂��B

���{�ō��K�v�Ȃ̂́A�ꕔ�������ߏ�ɕی삷��̂ł͂Ȃ��A�����ɋ����ł��������邱�Ƃ��Ǝv���܂��B�����������ɗ��Ȃ��Ɠ��{�͐��ނ��Ă��������Ȃ̂ŁB

�ł́A��̓I�ɉ����K�v���Ƃ����ƁA���{�ɂ����{���̉��x�������炵�A�⏕����������Ƃ͖��l���[���ł���悤�Ȏg���������ɂ��A�������グ�邱�Ƃł��B

���Ԃ���s����؋������āA�����ݔ������ɉA���������܂߂č̎Z�̂Ƃ�鎖�Ǝ҂����������c��鐢�̒��ɂ���Ƃ������Ƃł��B��s�ɂ��M�p�n�����@�\�����܂��B���݂͖��l���[���ł��Ȃ��⏕����������Ƃ⒴���������ɂ���ă]���r��Ƃ���ꂩ�����Ă��܂��܂����B

���{�͂����T���ȍ��ł͂Ȃ��̂��g�̏�ɍ������������K�v���Ǝv���܂��B�O�q�����ʂ�A�ݗ^�^���w����p�~������A�������Â���Õی��K�p�O�ɂ�����ȂǃJ�b�g�ł��镔���̓J�b�g���܂��B

�K���ȍ����������K�v�ł��B�����͎؋��ł���A�d�łɂ���ĉ��l������������܂��B�悭�c�_����Ă��邱�Ƃł����A�s�v�ȕ�������ŋ�����邱�Ƃ��厖�ł��B

���{�͕������N����A�s�i�C���A���̓x�Ɏ��������@�\�i�r���g�C���E�X�^�r���C�U�[�j�̔�����Ă��Ȃ�����ł��グ�Ă��܂����B�܂��������ߋ@�\�̔�����Ă��鏊���ł��グ��Ȃ�S�������Ă킩��܂����A�i�C���������Ɏ��v�̉��x����ׂ��Ă��āA�D�i�C�̃`�����X���Ă��܂��܂����B�i�C�͔g�̂悤�Ȃ��̂ł��B

�s�i�C�̓x�Ƀu���[�L���v�������蓥�ݍ��܂���]�������{���ɕY���Ă����Ǝv���܂��B�t����̋S�ł��B�ܘ_�A����ɂ���ĎЉ�ۏ����K�v���Ǝv���܂����A�o�ςƎЉ�ۏ�͕ʂōl���Ȃ�������Ȃ��Ǝv���܂��B

�Љ�ۏ�ɂ��Ă͂��������܂ł�����A�����ɋ��|�ꂵ�Ȃ������l���Ȃ��Ƃ����Ȃ��t�F�[�Y�ɓ����Ă���Ǝv���܂��B���������A����҂��x����l�Ǝ������s���������Ă��邩��ł��B

�����C�O���i�������ɓ����Ă��邱�Ƃɂ��ẮA�����ɓ����O�ɂ�������ł������đΉ�����悢���Ǝv���܂��B�ł͍]�ˎ���ɍ��D������Ă��ē˂�����ꂽ���s�s�ȏ��n�܂�A���ۓI�ɓ��{���Ȃ�Ƃ���������������ł��B

���{���~���Ă���͇̂@�G�l���M�[�E�����A�H�i�B�v�j�@�ł��̂ŁA�����Ɋւ��Ă͍����ɓ��ꂽ���̂ł����A����ȊO�͍����Řd����̂œ��ʈ����l�i�œ����K�v�͂���܂���B���ɁA�����H�Ɛ��i�͍����̎Y�Ƃ������Ă��܂��܂��B

�킩��Ȃ�����������

���܂ŏ������͓̂��{�����܂������Ă������̐�������f���i�Ƃ������������̂܂�܁j�ɂ��Ă���̂ł����A���R�ł����A���͗���ď��ω����Ă��镔���������ł��B

�Ⴆ���͖{���ɎЉ�ɕK�v�Ȏd���Ȃ̂ɒ�����Ƃ����d���������Ă��܂��B�f�t�������Ă��邩��ł����A�C���t����C���t���ɋ߂��d���A�_�Ƃ���ł��A�ۈ�m�ł��A���H�Z���^�[�̎d���ł��A�H��̎d���ł��A�����������d���������Ă��܂��B�����������ƂƂ��č̎Z�����Ȃ��Ƃ������ł��B�����ɑ��Ă͖{���ɕK�v�Ȃ��̂Ȃ��������������⏕�����o���ׂ��ł����A�����l�����m�ɔ��f�ł��邩�Ƃ�����������܂��B

��͋Z�p�̔��W�Ŏd��������������Đl�ނ��s�v�ɂȂ�Ƃ�����������܂��BAI����\�i�ł����A�Ⴆ��Google�L���ɂ�AI�@�\���t���Ă���A�L���̎�ށA�ꏊ�A�L���X�^�C����AI�������łЂ�����24����365��AB�e�X�g�����Ă���A�ł����v���オ��`����Ă���܂��B�蓮�̏ꍇ�A�L���̊Ԃ�T���čL����\��A������J��Ԃ��āA�N���b�N����₷���|�C���g��L���X�^�C����T���Ă����ĂƂ����A��Ԃ��K�v�Ȃ̂ł����A�����AI���S���Ă����킯�ł��B

����͂ق�̈��ł����A�Z�p�v�V�ɂ���Đl�̎d���͌����Ă�������ł��B

�⏕����������Ɣ��Љ�ۏ����܂Ƃ߂ăx�[�V�b�N�C���J���Ŕz��Ƃ����Ă�����܂��B���̂����ł͂��܂������Ȃ��Ǝv���܂����A�����ȋ����̏��ł���A�V�����Y�Ƃ̊J��͂�����ł��āA�Â��Ȃ��Ėׂ����Ȃ��Ȃ����A�C���t���ɋ߂���ԂɂȂ����Y�ƂɊւ��Ă�BI�ŕ₢�܂��B���܂��������͂킩��܂���B

�ǂ̓��A�n�����g����������A�n���ɏZ�߂������Ə���ł���G�l���M�[�ɂ͌��肪����̂ŁiIPCC��2007�N�܂ł̉ߋ�50�N�ŗ��n���x������0.9�x�㏸�����ƌ��_�Â��Ă���A�ʂ̃`�[���̗��t��������܂��j�A����܂ł̑�ʐ��Y��ʏ���̂��������܂ł������邱�Ƃ͂ł��܂���B